😀 안녕하세요. 금리 인상 및 경기 침체 우려로 인해 주식 시장이 전반적으로 분위기가 좋지 않습니다. 다만 최근에, 미국 증시가 일부 다시 오르며 반등에 대한 기대도 있긴 합니다. 더 떨어진다, 저평가 되어 들어가야 한다는 의견들도 분분하구요.

오늘은 미국 ETF 투자를 고려하시는 분들께, 초우량 ETF, 고배당, 리츠, 채권, 레버리지, 금 ETF TOP 10 순위별로 소개해드리겠습니다.😎

- 미국 초우량 ETF Top 10

- 미국 고배당 ETF Top 10

- 미국 리츠 ETF Top 10

- 미국 채권 ETF Top 10

- 미국 레버리지 ETF Top 10

- 미국 금 ETF Top 10

미국 초우량 ETF Top 10

[미국 초우량 ETF 자산규모 및 23년 주가수익률]

우량 주식을 평가하는 기준은 자산규모 입니다. 미국에서 자산규모가 가장 높은 순으로 10개의 ETF를 선정했습니다. 1위의 자산규모는 400조원 정도 크며 10위가 100조원 정도 됩니다. 자산규모로는 상당히 안정되어 있습니다.

- SPY: S&P 500시장 투자, QQQ: 나스닥 시장 투자

자산유형으로 보면 주식회사에 투자하는 유형이 대부분이며, 채권에 투자하는 BND, AGG가 있습니다.

올해 들어 미국 주식시장이 다소 완화되면 대부분 누계 수익률이 + 인 상태입니다. 향후 이러한 기조가 계속된다고 확신하기는 어려운 점은 꼭 참고하시구요.

| 순위 | 심볼 | 이름 | 자산유형 | 자산규모 (백만불) | 23년 수익률 |

| 1 | SPY | SPDR S&P 500 ETF Trust | 주식형 | $369,652 | 4.20% |

| 2 | IVV | iShares Core S&P 500 ETF | 주식형 | $298,442 | 4.21% |

| 3 | VOO | Vanguard S&P 500 ETF | 주식형 | $271,731 | 4.24% |

| 4 | VTI | Vanguard Total Stock Market ETF | 주식형 | $271,124 | 4.63% |

| 5 | QQQ | Invesco QQQ Trust | 주식형 | $149,406 | 5.52% |

| 6 | VEA | Vanguard FTSE Developed Markets ETF | 주식형 | $105,407 | 7.27% |

| 7 | VTV | Vanguard Value ETF | 주식형 | $102,115 | 2.96% |

| 8 | IEFA | iShares Core MSCI EAFE ETF | 주식형 | $93,187 | 7.27% |

| 9 | BND | Vanguard Total Bond Market ETF | 채권형 | $87,329 | 2.96% |

| 10 | AGG | iShares Core U.S. Aggregate Bond ETF | 채권형 | $85,851 | 3.02% |

[미국 초우량 ETF 비용 및 배당수익률]

우량주는 대부분 시장 지수를 전체적으로 투자하게 됩니다. 이로 인해 비용률이 대부분 낮습니다. 제일 낮은 비용률이 0.03%로 입니다. 장기투자에 적합한 비용률 입니다.

그리고 배당수익률은 대부분 1~2%를 보이고 있습니다. 특이한 점은 국내보다 훨씬 자주 배당을 주는데요. 대부분이 연 4회 배당을 그리고 채권형의 경우 매달 채권에서 나오는 이자를 지급하며 연 12회 배당수익을 지급해줍니다.

23년 현재 금리가 상승하여 은행금리보다 못한 배당수익률을 보이고 있어 현금흐름으로 투자하기에는 다소 수익률이 낮아보입니다.

| 순위 | 심볼 | 이름 | 비용률 | 배당수익률 | 배당횟수 |

| 1 | SPY | SPDR S&P 500 ETF Trust | 0.09% | 1.22% | 연 4회 |

| 2 | IVV | iShares Core S&P 500 ETF | 0.03% | 1.25% | 연 4회 |

| 3 | VOO | Vanguard S&P 500 ETF | 0.03% | 1.24% | 연 4회 |

| 4 | VTI | Vanguard Total Stock Market ETF | 0.03% | 1.19% | 연 4회 |

| 5 | QQQ | Invesco QQQ Trust | 0.20% | 0.45% | 연 4회 |

| 6 | VEA | Vanguard FTSE Developed Markets ETF | 0.05% | 2.41% | 연 4회 |

| 7 | VTV | Vanguard Value ETF | 0.04% | 2.10% | 연 4회 |

| 8 | IEFA | iShares Core MSCI EAFE ETF | 0.07% | 2.21% | 연 2회 |

| 9 | BND | Vanguard Total Bond Market ETF | 0.03% | 2.32% | 연 12회 |

| 10 | AGG | iShares Core U.S. Aggregate Bond ETF | 0.03% | 1.98% | 연 12회 |

[미국 초우량 ETF 투자 고려사항]

- 주식시장이 향후 상승할 것이라고 믿는 분에게 적합합니다.

- 전세계 주식 시장을 대표하는 미국 주식 시장에 장기 투자자들에게 적합한 ETF입니다.

- 시장을 추종하기에 상대적으로 안정적인 자산에 속합니다.

미국 고배당 ETF Top 10

[고배당 ETF 자산규모 및 23년 주가수익률]

미국 주식 투자자 중에서 현금 흐름을 목적으로 배당투자를 하시는 분들이 많습니다. 아래 top10는 미국 ETF 중에서 배당수익률이 6% 이상인 고배당 ETF 입니다. 눈여겨 보시면 좋을것 같습니다.

JEPI, AMLP, QYLD가 규모가 크고, 거래량이 많은 종목에 포함됩니다. JEPI는 액티브 펀드로서 고배당을 목적으로 운용되며, AMLP는 에너지 관련 산업에 투자하며 고수익을 내고 있습니다. 그리고 QYLD는 구조화된 ETF로 배당수익률은 높으나 장기 주가 수익률은 주의가 필요할수도 있는 ETF로 알고 있습니다.

| 순위 | 심볼 | 이름 | 자산유형 | 규모(백만불) | 23년 수익률 | 거래량 |

| 1 | JEPI | JPMorgan Equity Premium Income ETF | 주식형 | $18,426 | 2.22% | 3,667,939 |

| 2 | AMLP | Alerian MLP ETF | 주식형 | $6,628 | 5.41% | 1,843,692 |

| 3 | QYLD | Global X NASDAQ 100 Covered Call ETF | 주식형 | $6,466 | 4.09% | 3,828,247 |

| 4 | BLV | Vanguard Long-Term Bond ETF | 채권형 | $4,641 | 6.90% | 519,578 |

| 5 | XYLD | Global X S&P 500 Covered Call ETF | 자산혼합 | $2,182 | 2.34% | 561,947 |

| 6 | RYLD | Global X Russell 2000 Covered Call ETF | 자산혼합 | $1,381 | 2.18% | 743,467 |

| 7 | MLPA | Global X MLP ETF | 주식형 | $1,349 | 4.19% | 129,419 |

| 8 | HNDL | Strategy Shares Nasdaq 7HANDL Index ETF | 자산혼합 | $1,159 | 4.95% | 189,241 |

| 9 | GTO | Invesco Total Return Bond ETF | 채권형 | $826 | 3.31% | 182,352 |

| 10 | SDIV | Global X SuperDividend ETF | 주식형 | $757 | 7.07% | 203,509 |

[고배당 ETF 비용 및 배당수익률]

실제로 배당수익률을 살펴볼까요? JEPI는 8%에 육박하며 QYLD는 10%를 넘기고 있습니다. Global X가 운용하는 ETF에서 고배당 ETF가 많은데, 구조화된 금융상품으로 배당은 높지만 주가 수익률이 잘 반영 안되는 경우가 있으니 확인하시기 바랍니다.

현금 흐름 목적으로 월 배당 수익을 추구한다면 JEPI가 유망해 보입니다.

| 순위 | 심볼 | 이름 | 비용률 | 배당횟수 | 배당수익률 |

| 1 | JEPI | JPMorgan Equity Premium Income ETF | 0.35% | 연 12회 | 7.95% |

| 2 | AMLP | Alerian MLP ETF | 0.87% | 연 4회 | 7.99% |

| 3 | QYLD | Global X NASDAQ 100 Covered Call ETF | 0.60% | 연 12회 | 11.27% |

| 4 | BLV | Vanguard Long-Term Bond ETF | 0.04% | 연 12회 | 6.18% |

| 5 | XYLD | Global X S&P 500 Covered Call ETF | 0.60% | 연 12회 | 9.12% |

| 6 | RYLD | Global X Russell 2000 Covered Call ETF | 0.60% | 연 12회 | 11.34% |

| 7 | MLPA | Global X MLP ETF | 0.46% | 연 4회 | 8.22% |

| 8 | HNDL | Strategy Shares Nasdaq 7HANDL Index ETF | 0.97% | 연 12회 | 6.38% |

| 9 | GTO | Invesco Total Return Bond ETF | 0.50% | 연 12회 | 7.96% |

| 10 | SDIV | Global X SuperDividend ETF | 0.58% | 연 12회 | 7.76% |

[고배당 ETF 투자 고려사항]

- 주식 시장에서 배당으로 현금흐름을 발생시키는 분들에게 유리합니다.

- 배당수익률은 주가가 상승하면 다소 낮아 질수 있는 부분을 고려해야 합니다.

- 배당수익은 15%의 세금이 제하고 입금되는 점은 알아두셔야 합니다.

- 배당수익률이 무조건 높다고 좋은 ETF는 아닐수 있습니다. (주식가격 상승을 모두 배당으로 지급하기도 해서 주가 상승에 혜택이 없어지는 구조화된 ETF 상품들이 있습니다. QYLD)

- 아래 qyld 확인해보세요.

미국 리츠(부동산) ETF Top 10

[리츠(부동산) ETF 자산규모 및 23년 주가수익률]

미국 ETF 중에서 부동산에 투자하는 ETF도 다양하게 존재합니다. 리츠 ETF라고 불리우는데요. 1위는 VNQ는 자산규모가 40조원에 이르며 23년 누계 수익률은 7% 정도 됩니다. 1~3위까지는 거래량도 충분해 보이네요.

부동산은 금리와 반대로 움직이는 경향이 있어, 최근 금리 상승기조가 다소 누그러 들며 전반적으로 수익률이 높습니다. 계속될지는 모릅니다.

| 순위 | 심볼 | 이름 | 자산유형 | 규모(백만불) | 23년 수익률 | 거래량 |

| 1 | VNQ | Vanguard Real Estate ETF | 부동산 | $35,250 | 6.91% | 5,520,828 |

| 2 | SCHH | Schwab US REIT ETF | 부동산 | $5,922 | 6.43% | 2,599,817 |

| 3 | XLRE | Real Estate Select Sector SPDR Fund | 부동산 | $5,298 | 7.12% | 6,729,567 |

| 4 | VNQI | Vanguard Global ex-U.S. Real Estate ETF | 부동산 | $3,829 | 5.30% | 426,737 |

| 5 | IYR | iShares U.S. Real Estate ETF | 부동산 | $3,817 | 6.91% | 6,401,150 |

| 6 | REET | iShares Global REIT ETF | 부동산 | $3,081 | 5.64% | 804,261 |

| 7 | ICF | iShares Cohen & Steers REIT ETF | 부동산 | $2,406 | 6.64% | 265,939 |

| 8 | USRT | iShares Core U.S. REIT ETF | 부동산 | $1,996 | 6.01% | 323,905 |

| 9 | RWR | SPDR Dow Jones REIT ETF | 부동산 | $1,575 | 6.12% | 204,094 |

| 10 | FREL | Fidelity MSCI Real Estate Index ETF | 부동산 | $1,524 | 6.97% | 384,950 |

[리츠(부동산) ETF 비용 및 배당수익률]

부동산 ETF는 부동산 관련 회사 또는 부동산에서 나오는 임대 수익률을 기반으로 배당을 지급합니다. 배당을 정기적으로 대부분 지급하나 배당수익률을 목적으로 투자하기에는 그리 높지 않은 수익률 입니다.

[부동산 주식 투자 팁] 부동산 주식 중에 리얼티인컴 (티커: O)가 유명하며 현재 배당수익률은 4.5% 정도이며 최근 1달 수익률은 2.4% 정도 입니다. 이 주식이 인기가 많은 점은 월단위로 배당을 지급하기 때문입니다.

| 순위 | 심볼 | 이름 | 비용률 | 배당횟수 | 배당수익률 |

| 1 | VNQ | Vanguard Real Estate ETF | 0.12% | 분기 | 2.96% |

| 2 | SCHH | Schwab US REIT ETF | 0.07% | 분기 | 1.91% |

| 3 | XLRE | Real Estate Select Sector SPDR Fund | 0.10% | 분기 | 2.89% |

| 4 | VNQI | Vanguard Global ex-U.S. Real Estate ETF | 0.12% | 분기 | 1.92% |

| 5 | IYR | iShares U.S. Real Estate ETF | 0.39% | 분기 | 1.69% |

| 6 | REET | iShares Global REIT ETF | 0.14% | 분기 | 2.15% |

| 7 | ICF | iShares Cohen & Steers REIT ETF | 0.32% | 분기 | 1.67% |

| 8 | USRT | iShares Core U.S. REIT ETF | 0.08% | 분기 | 2.10% |

| 9 | RWR | SPDR Dow Jones REIT ETF | 0.25% | 분기 | 3.03% |

| 10 | FREL | Fidelity MSCI Real Estate Index ETF | 0.84% | 분기 | 2.83% |

[리츠/부동산 ETF 투자시 고려사항]

- 부동산 자산에 투자하지만 주가 변동이 생각보다 클수 있습니다. VNQ의 최근 1년 수익률은 -20% 입니다.

- 금리가 하락하는 시기에 투자하는게 유리할 수 있습니다.

- 주식/채권 등 다양한 자산과 포트폴리오를 구성하는데 투자하는데 활용이 가능합니다.

- 부동산 = 배당수익률로 무조건 투자하기에는 수익률이 높지 않을 수 있습니다.

- 아래는 VNQ 최근 1년 주가 흐름입니다.

미국 채권 ETF Top 10

[채권 ETF 자산규모 및 23년 주가수익률]

채권은 금리와 가격이 반대로 움직이는 점은 알고 계시죠?

국내 주식 시장에도 채권형 ETF가 있지만 거래량이 많지 않아 투자하기에는 좀 어려운 부분이 있습니다. 미국에는 채권형 ETF가 다양하며 거래량도 풍부하여 채권에 투자하는 분들에게 다양한 기회를 제공합니다.

규모가 높은 ETF는 BND, AGG가 1위, 2위로 100조원에 육박하고 있습니다.

| 순위 | 심볼 | 이름 | 자산유형 | 규모(백만불) | 23년 수익률 | 거래량 |

| 1 | BND | Vanguard Total Bond Market ETF | 채권 | $87,329 | 2.96% | 7,242,876 |

| 2 | AGG | iShares Core U.S. Aggregate Bond ETF | 채권 | $85,851 | 3.02% | 8,101,156 |

| 3 | BNDX | Vanguard Total International Bond ETF | 채권 | $45,516 | 2.30% | 2,776,441 |

| 4 | VCIT | Vanguard Intermediate-Term Corporate Bond ETF | 채권 | $41,252 | 3.50% | 6,953,509 |

| 5 | VCSH | Vanguard Short-Term Corporate Bond ETF | 채권 | $40,872 | 1.17% | 6,869,786 |

| 6 | LQD | iShares iBoxx $ Investment Grade Corporate Bond ETF | 채권 | $38,527 | 4.78% | 18411518 |

| 7 | BSV | Vanguard Short-Term Bond ETF | 채권 | $38,209 | 0.96% | 3,552,925 |

| 8 | MUB | iShares National Muni Bond ETF | 채권 | $32,834 | 1.92% | 6,553,419 |

| 9 | TLT | iShares 20+ Year Treasury Bond ETF | 채권 | $30,069 | 7.22% | 22496411 |

| 10 | SHY | iShares 1-3 Year Treasury Bond ETF | 채권 | $27,702 | 0.58% | 5,691,753 |

[채권 ETF 비용 및 배당수익률]

채권 ETF는 장기/중단기 채권을 기반으로 자산을 운용합니다. 이 채권들에서는 월단위로 채권 쿠폰(이자)가 발생하게 되는데요. 이로 인해 수익액이 안정적으로 만들어 집니다.

아래 채권형 ETF는 모두 월단위로 현금흐름을 만드록 있는 부분이 이 이유 때문입니다. 수익률은 그리 매력적이지 못하네요.

| 순위 | 심볼 | 이름 | 비용률 | 배당횟수 | 배당수익률 |

| 1 | BND | Vanguard Total Bond Market ETF | 0.03% | 연 12회 | 2.32% |

| 2 | AGG | iShares Core U.S. Aggregate Bond ETF | 0.03% | 연 12회 | 1.98% |

| 3 | BNDX | Vanguard Total International Bond ETF | 0.07% | 연 12회 | 1.12% |

| 4 | VCIT | Vanguard Intermediate-Term Corporate Bond ETF | 0.04% | 연 12회 | 2.67% |

| 5 | VCSH | Vanguard Short-Term Corporate Bond ETF | 0.04% | 연 12회 | 1.83% |

| 6 | LQD | iShares iBoxx $ Investment Grade Corporate Bond ETF | 0.14% | 연 12회 | 2.54% |

| 7 | BSV | Vanguard Short-Term Bond ETF | 0.04% | 연 12회 | 1.38% |

| 8 | MUB | iShares National Muni Bond ETF | 0.07% | 연 12회 | 2.02% |

| 9 | TLT | iShares 20+ Year Treasury Bond ETF | 0.15% | 연 12회 | 1.60% |

| 10 | SHY | iShares 1-3 Year Treasury Bond ETF | 0.15% | 연 12회 | 0.30% |

[채권 ETF 투자시 고려사항]

- 올웨더 등 자산배분 투자를 고려하시는 분들에게 적합할 수 있습니다.

- 금리가 하락하는 시기에 투자를 개시해야 유리합니다. 최근 금리 상승으로 상당히 하락했습니다. BND 최근 1년 -11%

- 월단위로 지급되는 배당투자 원하시는 분들은 고려가능한 자산군입니다.

미국 레버리지 ETF Top 10

[레버리지 ETF 자산규모 및 23년 주가수익률]

아래는 모두 레버리지 3배를 추종하는 ETF 입니다. 레버리지 ETF는 주가의 기본적인 움직임에 2배 또는 3배로 움직이는 자산입니다.

즉 10%가 올르면 30%의 수익을 발생하는 ETF입니다. 하지만 반대로 얘기하면 주가가 하락하면 그 손실도 3배로 가져가는 리스크가 아주 높은 자산 군 입니다.

인기 많은 레버리지 ETF는 TQQQ (나스닥 3배), SOXL (반도체 산업 3배), SPXL (S&P 시장 3배) 입니다. 그리고 채권형으로는TMF가 있습니다. 금리가 하락하는 시기에 적합한 자산입니다. 최근에 많이 올랐네요.

| 순위 | 심볼 | 이름 | 자산유형 | 규모(백만불) | 23년 수익률 | 거래량 |

| 1 | TQQQ | ProShares UltraPro QQQ | 주식형 | $11,282 | 16.18% | 219,213,547 |

| 2 | SOXL | Direxion Daily Semiconductor Bull 3x Shares | 주식형 | $4,452 | 33.92% | 118,375,617 |

| 3 | SPXL | Direxion Daily S&P 500 Bull 3X Shares | 주식형 | $2,602 | 12.35% | 15,090,567 |

| 4 | UPRO | ProShares UltraPro S&P500 | 주식형 | $2,195 | 12.27% | 13,743,236 |

| 5 | FAS | Direxion Daily Financial Bull 3X Shares | 주식형 | $2,028 | 16.82% | 1,217,427 |

| 6 | NRGU | MicroSectors U.S. Big Oil Index 3X Leveraged ETN | 주식형 | $1,846 | 6.73% | 119,181 |

| 7 | TECL | Direxion Daily Technology Bull 3X Shares | 주식형 | $1,308 | 14.21% | 4,589,874 |

| 8 | TNA | Direxion Daily Small Cap Bull 3X Shares | 주식형 | $1,155 | 22.43% | 10,833,466 |

| 9 | LABU | Direxion Daily S&P Biotech Bull 3x Shares | 주식형 | $1,102 | 16.41% | 62,112,797 |

| 10 | TMF | Direxion Daily 20+ Year Treasury Bull 3X Shares | 채권형 | $952 | 22.18% | 15,371,091 |

[레버리지 ETF 비용 및 배당수익률]

레버리지 ETF는 일반적인 지수 움직임 따르지 않기에 자산운용사들이 운용하는데 관리포인트가 더 높아 보입니다. 이로 인해 비용률이 높은데요. 연 비용률이 거의 1%에 이르고 있습니다.

그리고 레버리지 ETF는 일반적으로 배당투자에 적합하지 않습니다. 보시다시피 배당수익률이 대부분 낮습니다. (채권형 제외)

| 순위 | 심볼 | 이름 | 비용률 | 배당횟수 | 배당수익률 |

| 1 | TQQQ | ProShares UltraPro QQQ | 0.95% | 연 4회 | 0.00% |

| 2 | SOXL | Direxion Daily Semiconductor Bull 3x Shares | 0.90% | 연 4회 | 0.03% |

| 3 | SPXL | Direxion Daily S&P 500 Bull 3X Shares | 0.97% | 연 2회 | 0.12% |

| 4 | UPRO | ProShares UltraPro S&P500 | 0.91% | 연 4회 | 0.04% |

| 5 | FAS | Direxion Daily Financial Bull 3X Shares | 0.92% | 연 4회 | 0.35% |

| 6 | NRGU | MicroSectors U.S. Big Oil Index 3X Leveraged ETN | 0.95% | 연 4회 | 0.00% |

| 7 | TECL | Direxion Daily Technology Bull 3X Shares | 0.94% | 연 4회 | 0.25% |

| 8 | TNA | Direxion Daily Small Cap Bull 3X Shares | 1.05% | 연 4회 | 0.01% |

| 9 | LABU | Direxion Daily S&P Biotech Bull 3x Shares | 0.96% | 연 4회 | 0.00% |

| 10 | TMF | Direxion Daily 20+ Year Treasury Bull 3X Shares | 1.00% | 연 4회 | 2.54% |

[채권 ETF 투자시 고려사항]

- 하이리스크, 하이리턴 자산입니다.

- 일반적으로 레버리지 투자는 장기투자에 적합하지 않다고 알려져 있습니다.

- 장기투자시 비용으로 인해 주식시장이 상승되더라도 원하는 수익을 거두지 못할수도 있습니다.

- 단기적으로 주식시장 방향에 본인만의 뷰가 명확한 분들에게 유리합니다. (상승장 단타)

- 아래는 TQQQ최근 1년 수익률입니다.

미국 금 ETF Top 10

[금 ETF 자산규모 및 23년 주가수익률]

미국 ETF의 장점 중 하나는 다양한 자산군에 투자할수 있는 부분입니다. 원자재 중에서 금/은/귀금속 관련 ETF가 여기 속하는데요. 아래는 미국 귀금속 ETF에서 규모가 큰 순위입니다. 대부분 금 관련 ETF의 인기가 많습니다.

| 순위 | 심볼 | 이름 | 자산유형 | 규모(백만불) | 23년 수익률 | 거래량 |

| 1 | GLD | SPDR Gold Shares | 금 | $54,902 | 5.38% | 5,403,611 |

| 2 | IAU | iShares Gold Trust | 금 | $27,134 | 5.38% | 5,236,003 |

| 3 | SLV | iShares Silver Trust | 은 | $11,171 | 1.41% | 17,401,859 |

| 4 | GLDM | SPDR Gold MiniShares Trust | 금 | $5,529 | 5.39% | 1,602,167 |

| 5 | SGOL | abrdn Physical Gold Shares ETF | 금 | $2,475 | 5.38% | 1,786,548 |

| 6 | IAUM | iShares Gold Trust Micro ETF of Benef Interest | 금 | $1,183 | 5.33% | 405,478 |

| 7 | PPLT | abrdn Physical Platinum Shares ETF | 백금 | $1,134 | -0.27% | 101,166 |

| 8 | SIVR | abrdn Physical Silver Shares ETF | 은 | $1,107 | 1.48% | 647,023 |

| 9 | GLTR | abrdn Physical Precious Metals Basket Shares ETF | 귀금속 | $1,027 | 3.45% | 54,384 |

| 10 | BAR | GraniteShares Gold Shares | 금 | $929 | 5.37% | 472,206 |

[금 ETF 비용 및 배당수익률]

원자재 ETF는 배당이 없습니다. 순수하게 자산 가격의 변화에만 투자하게 되는데요. 비용률도 평균적으로 0.5% 내외로 그리 낮지는 않습니다.

| 순위 | 심볼 | 이름 | 비용률 |

| 1 | GLD | SPDR Gold Shares | 0.40% |

| 2 | IAU | iShares Gold Trust | 0.25% |

| 3 | SLV | iShares Silver Trust | 0.50% |

| 4 | GLDM | SPDR Gold MiniShares Trust | 0.10% |

| 5 | SGOL | abrdn Physical Gold Shares ETF | 0.17% |

| 6 | IAUM | iShares Gold Trust Micro ETF of Benef Interest | 0.15% |

| 7 | PPLT | abrdn Physical Platinum Shares ETF | 0.60% |

| 8 | SIVR | abrdn Physical Silver Shares ETF | 0.30% |

| 9 | GLTR | abrdn Physical Precious Metals Basket Shares ETF | 0.60% |

| 10 | BAR | GraniteShares Gold Shares | 0.17% |

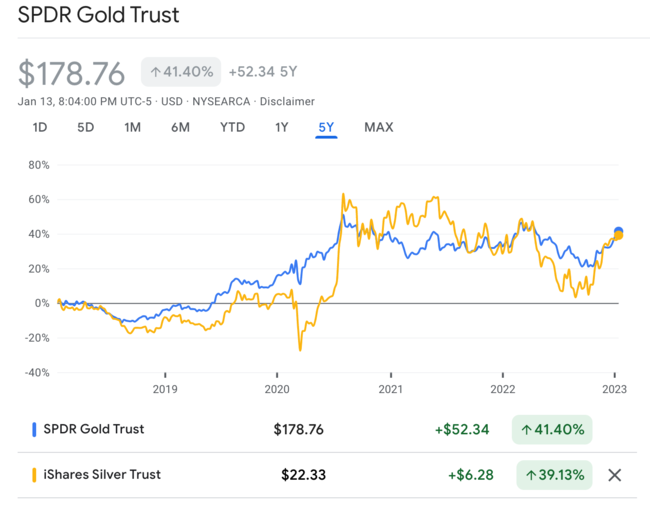

[금 ETF 투자시 고려사항]

- 원자재 시장에 대한 이해도가 필요합니다.

- 장기적으로 상승했으나 (5년 40%)금 자산도 변동성이 상당히 높습니다.

- 올웨더 등 자산배분형 투자를 원하시는 분들이 포트폴로내에서 10 내외로 투자 고려 가능합니다.

- 배당수익은 없습니다.

아래는 최근 5년간 금 및 은의 장기 투자수익률 입니다.

매달 따박따박 돈이 되는 배당 투자에 대한 인기글

미국 배당주 순위 No. 1 JNJ와 MSFT 비교 정리

미국증시 S&P500 쉽게 투자하는 국내상장 ETF 8종 비교

미국 ETF, 직구 vs. 국내상장 ETF 중 뭐가 유리할까

NOBL vs. SDY vs. REGL ETF- 미국 배당귀족주 ETF 비교해보기

일상을 풍요롭게 하는 정보

와인 초보자가 꼭 알아야 할 비비노 (vivino) 앱 사용 방법

초보투자자가 알아야 하는 파운트/핀트 투자 방법 및 후기

자료: dividend.com참고; 구글

참고: 투자에 대한 의사결정 및 결과에 대한 책임은 개인에게 있습니다. 위 글은 투자를 권유하기 위해 작성되지 않았으며 정보는 사실과 다를 수 있습니다.